Commentaire du gestionnaire – Felix Narhi – décembre 2019

Le Fonds stratégique de croissance et de revenu Pender a dégagé un rendement de 1,6 % en décembre 2019 et un rendement de 18,5 % depuis le début de l’année[1]. Le Fonds a clôturé l’année 2019 dans le premier décile de sa catégorie Morningstar[2].

L’année 2019 fut une année pleine de changement pour le Fonds qui a fait face à des marchés plutôt difficiles. Après le recul important de la valeur des actions pendant le quatrième trimestre de 2018, nous avons commencé l’année avec la reprise du marché boursier pendant les quatre premiers mois de 2019. Ceci a été suivi par l’évolution latérale des actions mondiales, puis par un ralentissement à la fin de l’été, étant donné que les investisseurs ont commencé à craindre la progression négative des rendements globaux sur le marché obligataire. Les marchés ont connu une nouvelle reprise au quatrième trimestre découlant du fait que la guerre commerciale en cours entre les États-Unis et la Chine semblait être sur sa fin.

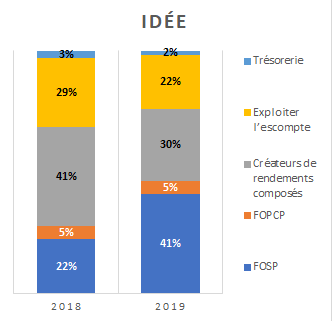

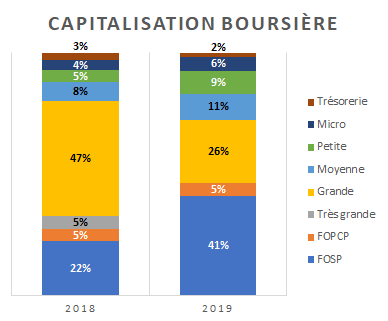

La reprise du marché au début de 2019 nous a donné le temps de réfléchir et d’organiser une réunion rétrospective sur ce qui avait fonctionné et ce qui n’avait pas fonctionné pour le Fonds pendant qu’il faisait face à la volatilité des marchés en 2018. Le Fonds a terminé l’année 2018 avec une exposition de 22 % au Fonds d’obligations de sociétés Pender et de 5 % au Fonds d’opportunités à petites capitalisations Pender. Le reste des éléments d’actif du Fonds était principalement investi dans des entreprises à grande et à très grande capitalisation. En tant que fonds équilibré géré de manière prudente, la volatilité que nous avons connue en 2018 est une expérience que nous ne sommes pas désireux de répéter.

Grâce à cette réflexion, nous avons pu identifier et mettre en œuvre des changements pour accroître les revenus et réduire la volatilité, tout en offrant un rendement potentiel ajusté pour le risque intéressant.

Quelques-unes des modifications apportées :

- Augmentation de l’exposition aux titres à revenu fixe

- Nous avons presque doublé notre pondération historique dans le Fonds d’obligations de sociétés Pender.

- Cela permet une volatilité plus faible et un revenu plus élevé.

- Fonds primé qui figure dans le quartile supérieur, sous la direction de M. Geoff Castle.

- Pondération cible de 30 % à 60 %, selon les conditions du marché.

- Nous avons presque doublé notre pondération historique dans le Fonds d’obligations de sociétés Pender.

- Diminution de la capitalisation boursière moyenne

- Une plus grande attention portée aux titres d’entreprises de première qualité dont la capitalisation boursière est très faible.

- L’enthousiasme du marché pour les titres d’entreprises à grande et à très grande capitalisation a entraîné des écarts d’évaluation plus importants par rapport aux titres à petite et à moyenne capitalisation.

- Nous allons privilégier les titres dotés d’un rendement des dividendes qui progresse ainsi que le potentiel de hausse des actions sous-évaluées à petite et moyenne capitalisation, dont les flux de trésorerie et les dividendes croissent.

- Nous avons embauché M. Don Walker, gestionnaire de portefeuille chevronné spécialisé dans les fonds de revenu d’actions à petite capitalisation. M. Walker est expert des sociétés de premier ordre à faible capitalisation, c’est à dire des petites entreprises solides qui exercent leurs activités dans des marchés spécialisés et dont le cours est intéressant.

- Une plus grande attention portée aux titres d’entreprises de première qualité dont la capitalisation boursière est très faible.

- Nous avons cherché à obtenir des dividendes en dehors de l’indice

- Une option à valeur ajoutée pour remplacer les stratégies indicielles qui sont de plus en plus nombreuses.

- Les meilleures idées de l’équipe de placement de Pender; faible chevauchement avec les principaux indices; permet aux investisseurs de diversifier davantage leur portefeuille que les fonds équilibrés canadiens typiques.

- Démarche ascendante en matière de la sélection de titres, basée sur une approche axée sur la valeur et le rendement total.

- Exposition non plafonnée au Fonds d’opportunités à petites capitalisations Pender (pondération cible de 5 % à 10 %).

- Une option à valeur ajoutée pour remplacer les stratégies indicielles qui sont de plus en plus nombreuses.

Au 31 décembre 2019. Source : Pender

Après la mise en œuvre de ces changements pendant le premier semestre de 2019, le Fonds a profité d’une plus faible volatilité à la baisse et de rendements plus solides. Nous avons hâte de voir ce qui se produira en 2020 et au-delà, et nous pensons avoir trouvé une formule qui conviendra aux investisseurs qui sont à la recherche de revenus, d’une certaine croissance du capital et d’une protection contre la volatilité des marchés.

Pour toute question, ou si vous avez des observations que vous voulez partager, n’hésitez pas à communiquer directement avec moi.

Felix Narhi

Le 21 janvier 2020

[1] Catégorie F. Pour le rendement normalisé complet, veuillez visiter : http://www.penderfund.com/funds

[2]Source : Morningstar.ca; Catégorie Morningstar : Fonds équilibrés canadiens d’actions mondiales.