Mieux ensemble? Fusions et acquisitions: défis et occasions

Le marché actuel des F&A

Malgré la conjoncture macroéconomique en dents de scie, le secteur des F&A est demeuré très actif : il a enregistré pas moins de 2 billions $ US au cours du premier semestre.

Il faut en rendre grâce à une poignée de mégaententes — 25, en fait — qui ont engrangé à elles seules plus de 10 milliards $ US. Les coffres des grosses compagnies américaines sont pleins des liquidités qu’elles avaient mises de côté il y a deux ans pour faire face à la pandémie. De plus, les sociétés de capital-investissement disposent de réserves de trésorerie record et sont donc bien placées pour affronter les intempéries et surfer sur une vague d’optimisme.

Même si les mégaententes volent la vedette, les ententes de plus petite envergure font aussi des vagues. Au train où vont les choses, et compte tenu de la dislocation des évaluations que subissent les petites capitalisations, 2022 s’annonce pour être une année exceptionnelle sur le front des acquisitions de sociétés détenues dans les mandats de Pender. Les petites entreprises ont été beaucoup plus durement touchées que les grandes capitalisations en 2022, ce qui en a fait des cibles attrayantes pour les investisseurs stratégiques et disciplinés.

Quoi qu’il en soit, l’argent a beau être là, l’appétit pour les ententes l’est beaucoup moins. L’inflation galopante, la guerre en Ukraine, l’éventualité d’un ralentissement économique, l’aversion au risque des banques et la règlementation américaine rébarbative font planer un nuage menaçant sur les activités de F&A. L’incertitude qui entoure certaines mégaententes comme celles entre Musk et Twitter, ou Broadcom et VMware, l’échec de celles entre Arm et Nvidia, et Walgreens et Boots, ont jeté un froid polaire sur ce secteur. Le contexte est très différent du boom de 2021, année où, alimentés par une source intarissable de financement à petit prix, les conseils d’administration étaient impatients de déployer leur capital pour encourager la croissance et le développement non organiques de leur entreprise.

De nos jours, nombre de conseils d’administration tournent leur regard vers l’intérieur. En effet, l’incertitude et la volatilité croissantes les incitent à mettre de l’ordre dans leur propre maison avant d’aller déployer leur capital sur un marché qui semble plus risqué et plus maussade. Pourtant, cela vaut la peine de voir au-delà des derniers semestres et de chercher les occasions et les catalyseurs qui deviendront les forces motrices des activités futures de F&A.

Des battants anticycliques et anticonformistes

«… tandis que pour la plupart, les autres se retirent, nous ne cessons d’aller de l’avant, que ce soit dans notre domaine ou ailleurs. » Joey Levin, PDG, InterActiveCorp (traduction libre)

Les activités de F&A sont procycliques. En période de boom, les acheteurs excessivement enthousiastes ont tendance à tirer d’abord et à viser ensuite; or les primes d’acquisition ahurissantes amenuisent les chances de succès des fusions. C’est en pareilles circonstances qu’on veut être le bénéficiaire d’une telle largesse et non l’un des porteurs de parts de l’acheteur. Les études ont démontré que le plus clair de la valeur ajoutée découlant d’une activité de F&A finit dans les poches des actionnaires de la cible plutôt que dans celles des acquéreurs.

Quand l’humeur est au pessimisme, que la compétition se fait rare et que les hypothèses financières audacieuses frappent le mur de la réalité, les prix baissent. C’est à ce moment-là que les acquéreurs disciplinés entrent en scène et s’emparent des chaises vides.

Bruce Flatt, PDG de Brookfield Asset Management, a écrit dans son récent commentaire aux actionnaires : « De ce fait, nos investissements en capital nous rapportent d’excellents rendements — des rendements nettement supérieurs à ceux que nous aurions obtenus en d’autres circonstances, comme celles de la fin de 2020 et de 2021. Comme notre capital investissable n’a jamais été aussi considérable, nous prévoyons que notre franchise progressera considérablement au cours des prochaines années. » C’est aussi une formidable occasion pour certains des avoirs de Pender qui sont dirigés par des équipes fort disciplinées, comme CCL, Premium Brands, Enghouse, IAC, Onex et Exor. Ces entreprises possèdent un éloquent et long bilan d’investissements à contre-courant, mais payants à long terme.

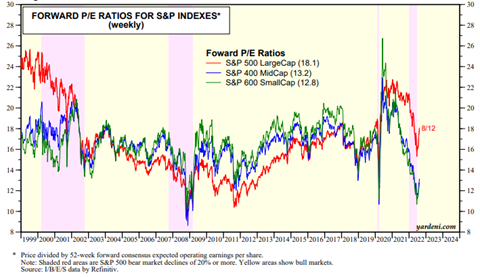

Les conditions actuelles offrent aux acheteurs bien nantis en liquidités une abondance d’occasions d’investir. En effet, les marchés boursiers ont globalement chuté de 20 à 30 % depuis leur récent pic, certaines émissions ont perdu jusqu’à 80 % de leur meilleure valeur cotée et les marchés du crédit sont moins ouverts à plusieurs entreprises en quête de prêts. Il est rare que des liquidations aussi dramatiques se produisent sur les marchés, et plus rare encore que les actions individuelles perdent plus de 50 % de leur valeur. En ce moment, plusieurs actions sont carrément bradées, particulièrement sur le front des petites et moyennes capitalisations.

Forward P/E Ratios for S&P Indexes

Dans le dernier appel aux résultats d’Onex, la direction déclarait : « Dans le cas de plusieurs de nos entreprises, nous continuons de voir les transactions sur le marché privé se négocier à des valeurs nettement plus élevées [c’est nous qui soulignons] que celles négociées quotidiennement pour des entreprises publiques comparables. » Dans plusieurs cas, les prix sur le marché public sont déconnectés de la valeur fondamentale. Cela signifie qu’aujourd’hui, plusieurs actions et cibles d’acquisition pourraient rapporter des rendements significativement plus élevés qu’ils ne l’étaient il y a tout juste quelques mois. Il n’est donc pas étonnant que les équipes de gestion à contre-courant entrent en scène.

Si la sensibilité de l’évaluation est importante, le genre d’entente l’est tout autant. Personne ne gagne à tous les coups, mais les acquéreurs avisés s’appuient sur des manières de faire fiables et répétables qui augmentent leurs chances de succès.

Les petites ententes pourraient se multiplier

Peter Clark et Roger Mills, deux experts financiers en matière de F&A, catégorisent ainsi les différents genres d’ententes. Les ententes qu’ils appellent « opportunistes » sont celles où un compétiteur affaibli a recours à la liquidation, dont la valeur pour l’acquéreur tourne autour de 90 %. Les ententes « opérationnelles » comprennent les acquisitions complémentaires et les extensions de produits équivalents; elles aussi ont un bon pourcentage de réussite. À l’autre bout du spectre se trouvent les méga-ententes qui font beaucoup de bruit, mais qui sont aussi les plus délicates à mettre en place et dont les chances de succès sont très faibles. Enfin, il y a les ententes de « transformation » qui consistent en un grand saut dans une industrie différente et qui atteignent souvent leur pic à la fin du cycle. Ce sont les pires : leur taux de réussite est inférieur à 20 %. La prochaine fois que l’une de vos entreprises commencera à parler d’acquisition de « transformation », fuyez!

Comme vous pouvez l’imaginer, les petites entreprises sont de bonnes candidates en matière d’acquisitions complémentaires et d’ententes opportunistes pour les acheteurs qui sont plus actifs dans des contextes moroses comme celui d’aujourd’hui. Pour l’acheteur, le bassin de cibles est nettement plus riche en petites entreprises et celles-ci sont habituellement plus faciles à intégrer. Certes, le récent déclin a été pénible. Heureusement, la plupart des entreprises à petite capitalisation que nous détenons dans notre portefeuille se négocient à ce que nous jugeons être un escompte considérable par rapport à la valeur du marché privé, ce qui en fait des candidates de choix pour des acheteurs stratégiques ou financiers qui voudraient les privatiser ou les acquérir. Déjà, des acheteurs ont manifesté leur intérêt pour plusieurs de nos avoirs, ce qui réduit nos risques et nous donne le choix.

Au début d’août, Semtech Corporation, un fabricant de puces électroniques californien, s’est engagé à acheter Sierra Wireless Inc., une entreprise spécialisée dans la communication sans fil de la région de Vancouver, au prix de 31 $ US la part. Cette entente établit la valeur de Sierra à 1,2 milliard $ US. Pender a possédé Sierra par intermittence au cours de la dernière décennie. Par moment, l’entreprise avait des ennuis et perdait de l’argent. En tant qu’actif d’aller-retour sempiternel, elle nous a fourni au fil du temps l’occasion de réaliser des échanges décents en « exploitant l’escompte », quand sa valeur tombait régulièrement sous ce que nous estimions être son prix sur le marché privé. Il semble fort que cet escompte soit maintenant exploité une fois pour toutes!

L’entreprise a été fondée à Richmond, en Colombie-Britannique. Elle fabrique des composantes et des logiciels employés pour connecter des capteurs sur des véhicules, des ordinateurs et d’autres appareils qui font partie de l’Internet des objets (IoT). L’expertise réunie de ces deux entreprises en technologie infonuagique destine Semtech à devenir un acteur important dans la prochaine ère d’innovation technologique qui devrait conduire à la numérisation complète du secteur industriel.

Au cours de la dernière année, Sierra a connu un revirement de situation spectaculaire. Des changements sur le plan de la gestion initiés par des investisseurs activistes ont rendu sa profitabilité à l’entreprise. Ils ont remis d’aplomb la performance opérationnelle, optimisé l’empreinte de fabrication et redimensionné le portefeuille. La direction a pris la sage décision d’augmenter l’inventaire parce qu’elle anticipait des problèmes dans les chaînes d’approvisionnement, par conséquent les derniers trimestres ont été très rentables. Sa vente à Semtech est donc une belle récompense pour les porteurs de parts.

Si le prix des actions continue de s’éloigner de la valeur sur le marché privé, il est à prévoir qu’il y aura encore plus d’ententes dans le futur.

Lancement d’un nouveau fonds Pender : les avantages de l’effet de levier en arbitrage

Il y a un an, nous avons lancé le Fonds alternatif d’arbitrage Pender qui a terminé l’année avec une performance de 4,3 % depuis sa création. Les investisseurs ont besoin de rendements réels plus élevés pendant cette période difficile. À la lumière de ce constat, le nouvellement lancé Fonds alternatif d’arbitrage Plus Pender visera une exposition de 1,5 à 2,0 fois celle du Fonds alternatif d’arbitrage Pender tout en maintenant les mêmes avoirs, le même processus de placement et la même gestion des risques. L’arbitrage sur fusion est une catégorie présentant traditionnellement des risques et une volatilité peu élevés; il est en mesure de dégager des rendements absolus réguliers assortis d’une faible corrélation aux catégories d’actifs habituelles, comme les actions et les titres à revenu fixe. Les stratégies d’arbitrage se prêtent donc bien à l’effet de levier dans le but d’améliorer les rendements totaux. Le Fonds convient aux investisseurs attentifs à la hausse des taux d’intérêt, à l’inflation et à l’élargissement des écarts du crédit qui cherchent à protéger leurs portefeuilles d’une manière fiscalement efficace.

Pour lire le plus récent commentaire sur le Fonds alternatif d’arbitrage Pender, cliquez ici.

Pour en apprendre davantage sur les stratégies liquides alternatives de Pender, veuillez communiquer avec votre conseiller financier.

Les conseillers financiers sont priés de communiquer avec leur représentant local de Pender.

Range Anxiety: Inflation and a recession risk…but also a silver lining

In this article, I’ll attempt to unpack where we are today and what’s ahead. And, spoiler alert, there are reasons for optimism despite the current headlines

Stephen Poloz s’entretient avec Pender sur son nouveau livre, The Next Age of Uncertainty – Partie 1

Dans cette première de deux parties, Stephen Poloz discute de la volatilité économique qui nous attend au tournant

Gardez le contact

Joignez-vous à notre communauté en ligne et recevez un tour d’horizon mensuel de nos nouveaux billets de blogue, commentaires, balados, de notre couverture médiatique et plus encore.